Steuern

Steuern können auf Güter oder auch Dienstleistungen gezahlt werden. Hierbei gibt es zwei Möglichkeiten, wie sie erhoben werden können. Als Mengensteuer und als Wertsteuer. In beiden Fällen bilden Steuern einen Eingriff in das Marktgleichgewicht.

Die Wertsteuer bemisst sich als fester Anteil des Preises, der auf den Preis des Poduzenten aufgeschlagen wird. Ein Beispiel ist hier die Mehwertsteuer von 19%, die unabhängig von der Höhe des Preises anfällt. Die Steuereinnahmen pro Einheit sind, anders als bei der Mengensteuer, variabel. Je höher der Preis pro Einheit, desto größer sind die Steuereinnahmen durch die Wertsteuer.

Erhebung der Mengensteuer

Wird eine Mengensteuer erhoben, so kann diese entweder durch die Anbieter oder durch die Nachfrager abgeführt werden. Analytisch unterscheiden wir an der Stelle zwischen dem Produzentenpreis (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{A} }

) und dem Konsumentenpreis (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N} }

).

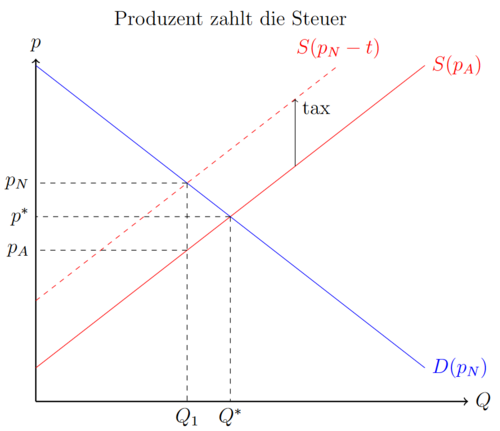

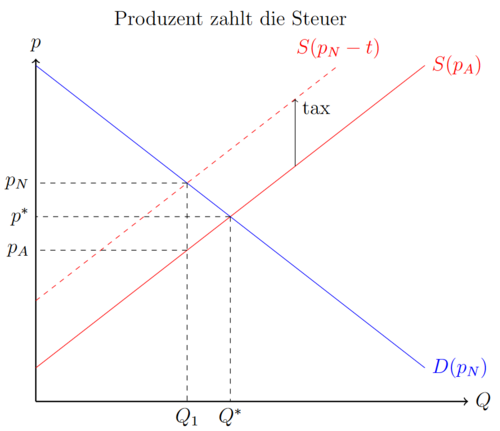

Anbieter führt die Steuer ab

In dem Fall, in dem der Produzent die Steuer abführen muss, besteht der Produzentenpreis pro Einheit (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{A} }

= der Preis, den der Produzent behalten darf) aus dem Konsumentenpreis (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N} }

) abzüglich der Mengensteuer:

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{A}=P_{N}-t }

Beispiel: Die Konsumenten müssen an der Supermarktkasse 1,00€ pro Brötchen bezahlen und die Steuer pro Brötchen beträgt 0,50€. Der Produzentenpreis lege in diesem Fall bei 0,50€.

Analytisch lies sich vor Einführung der Steuer ein Marktgleichgewicht wie folgt ausrechnen:

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{N}(P)=Q_{A}(P) }

Auch mit der Mengensteuer schauen wir, bei welchem Preis die nachgefragte Menge der angebotenen Menge entspricht.

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{N}(P_{N})=Q_{A}(P_{A}) }

wobei wir an dieser Stelle die Relation der Preise kennen Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{A}=P_{N}-t }

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{N}(P_{N})=Q_{A}(P_{N}-t) }

Grafisch lässt sich die Angebotskurve um die Menge der Steuer nach oben verschieben. Intuitiv lässt sich die Mengensteuer als Erhöhung der Produktionskosten um die Mengensteuer verstehen. Im Schnittpunkt lässt sich der Konsumentenpreis (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N} }

) finden, der abzüglich der Mengensteuer dem Produzentenpreis entspricht.

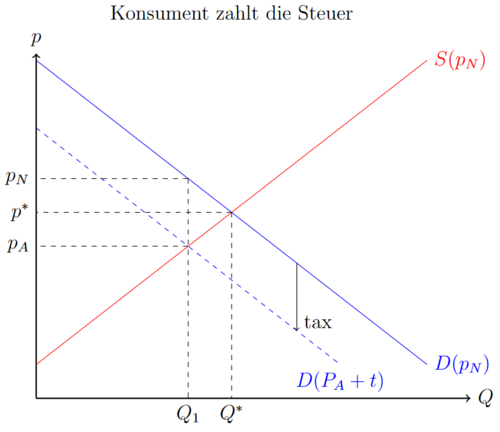

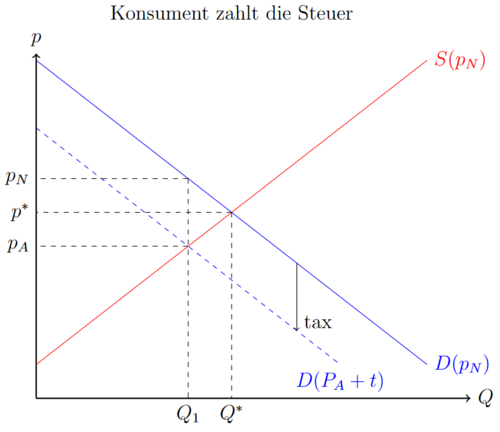

Nachfrager führt die Steuer ab

Eine identische Intuition steckt hinter dem Fall, in dem die Nachfrager die Steuer abführen. Hier besteht der Konsumentenpreis pro Einheit (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N} }

= den Preis den die Konsumenten für ein Gut bezahlen müssen) aus dem Produzentenpreis (Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N} }

) zuzüglich der Mengensteuer.

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N}=P_{A}+t }

Wie man sieht ist diese Gleichung ledigliche eine Äquivalenzumformung aus der Gleichung aus dem Fall, in dem der Produzent die Steuer abführen müssen.

Beispiel: In einem Supermarkt zahlt man nur die Nettopreise und neben den 0,50€, die das Brötchen selbst beim Anbieter gekostet hat, müssen hinterher noch 0,50€ pro Brötchen an das Finanzamt überwiesen werden. Der tatsächliche gezahlte Preis liegt hier also nicht nur bei 0,50€, sondern bei 1,00€.

Analytisch ist die Vorgehensweise zum Fall oben identisch:

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{N}(P_{N})=Q_{A}(P_{A}) }

wobei wir an dieser Stelle die Relation der Preise kennen Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle P_{N}=P_{A}+t }

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{N}(P_{A}+t)=Q_{A}(P_{a}) }

Grafisch lässt sich die Nachfragekurve nach unten verschieben. Intuitiv (und inhaltlich nicht vollständig korrekt) lässt sich die verschobene Nachfragekurve als 'Netto Nachfragekurve' interpretieren (welchen Preis zahlt der Konsument netto an den Produzenten). Der Schnittpukt der neuen Nachfragekurve mit der Angebotskurve bildet den Produzentenpreis, auf den die Mengensteuer addiert werden muss, um die zu zahlenden Konsumentenpreis zu erlangen.

Vergleich der beiden Möglichkeiten

Vergleicht man die beiden Möglichkeiten der Steuerabfuhr, so sind der Konsumentenpreis und der Produzentenpreis in beiden Fällen identisch. Auch die Steuereinnahmen unterscheiden sich in beiden Fällen nicht.

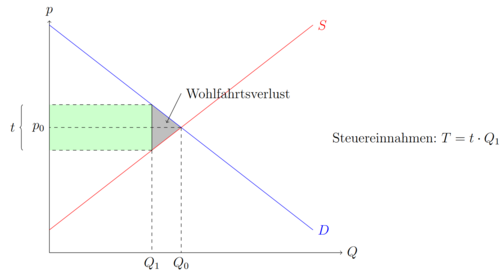

Die Auswirkungen der Mengensteuer auf die Wohlfahrt

Eine Steuer hat zur Folge, dass die Menge geringer (von Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{0} }

auf Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle Q_{1} }

) und der Preis höher ist, verglichen im Fall ohne Steuer. Ist keine der Marktseiten vollkommen unelastisch, so verringern sich die Konsumentenrente und die Produzentenrente und es entsteht ein Wohlfahrtsverlust, der als ineffizient angesehen wird. Der Wohlfahrtsverlust ist in der Abbildung rot eingezeichnet und entsteht, da die Konsumenten nicht mehr zu dem Preis die Menge von den Anbietern kaufen könne, als es effizient wäre. Die Steuereinnahmen sind in grün eingezeichnet und lassen sich aus den Steuern pro Einheit mal Anzahl an verkauften Gütern berechnen.

Fehler beim Parsen (MathML mit SVG- oder PNG-Rückgriff (empfohlen für moderne Browser und Barrierefreiheitswerkzeuge): Ungültige Antwort („Math extension cannot connect to Restbase.“) von Server „https://wikimedia.org/api/rest_v1/“:): {\textstyle T=t*Q }

Die Steuerinnahmen sind kein Teil des Wohlfahrtsverlustes, da sie als positiver Wohlfahrtsbeitrag interpretiert werden können. Durch Steuern werden zum Beispiel Schulen und Universitäten finanziert, die der Gesellschaft zugute kommen.

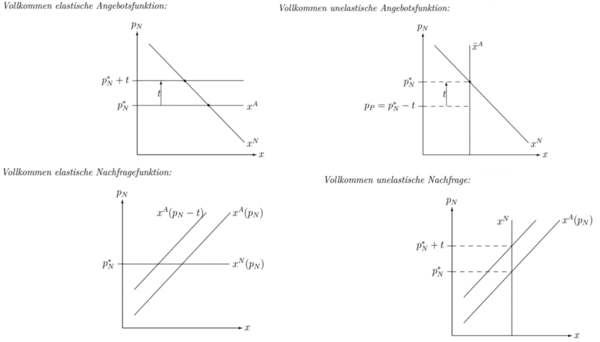

Die Steuer und Elastizitäten

Wer die Steuer abführen muss ist für den aus der Steuer resultierende neue Preis und der neuen Menge irrelevant. Wer prozentual stärker von der Steuerlast betroffen ist entscheidet sich dadurch, wie extrem die beiden Marktseiten jeweils auf Preisänderungen reagieren.

Je stärker eine Marktseite im Vergleich zur anderen Marktseite auf eine Preisänderung reagieren würde, desto geringer trifft sie die Steuerlast. Wird die Nachfrage elastischer ( das Angebot elastischer), so sinkt die prozentual zu tragende Steuerlast, sollte die andere Marktseite unverändert bleiben.

Ist eine Marktseite vollkommen unelastisch und die andere Marktseite nicht, so trägt die volkommen unelastische Marktseite keine Steuerlast. In diesen Fällen ist der jeweilige Preis (Konsumentenreis oder Konsumentenpreis) identisch zu dem Fall ohne Steuern. Besonders anzumerken ist, dass in diesem Fall kein Wohlfahrtserlust vorhanden ist, die Steuereinnahmen entsprechen genau dem Rückgang der Rente. Ist eine Marktseite jedoch vollkommen elastisch, so trägt diese Marktseite die vollständige Steuerlast.

Intuition: Hinter der Frage wer die Steuerlast trägt steckt immer die Überlegung wie der Anbieter sein Profit maximieren kann. Sollten die Nachfrage nach einer Preiserhöhung noch immer genauso viel Nachfragen wie vorher, so wäre es optimal die Steuerlast komplett die Konsumenten tragen zu lassen. Sollten die Nachfrager so extrem reagieren, dass sie nach einer marginalen Preiserhöhung gar nichts mehr nachfragen, so ist es gewinnmaximal, wenn die Anbieter die Steuerlast vollständig tragen. Die Intuition ist andersherum genau gleich. Sollten sowohl die Nachfrager, als auch die Anbieter auf eine Preiserhöhung reagieren, so ist es gewinnmaximal die Steuerlast auf beide aufzuteilen und die Seite weniger zu belasten, die stärker reagiert.

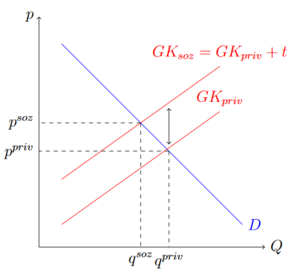

Die Pigou Steuer

Im Falle von negativen Externlitäten sind Kosten in der Angebotskurve nicht eingepreist und eine Mengensteuer, die die Angebotskurve um genau die nicht eingepreisten Kosten pro Einheit nach oben verschiebt, kann den Markt effizient gestalten. Fällt in der Produktion von einer produzierten EInheit zum Beispiel Abgase an, deren Entfernung aus der Atmosphäre eine Summe x kostet, so kann ist eine Mengensteuer in der Höhe von x effizient. Diese Steuer wird Pigou Steuer genannt.

Hierbei ist allerdings zu beachten, dass die anfallenden Kosten genau bemessbar und die Kostenstruktur der produzierenden Unternehmen bekannt sind. Andernfalls könnte die Mengensteuer häufig zu hoch oder zu niedrig ausfallen.

MC Fragen